आपको क्या लगता है, ये मास्टर-स्ट्रोक है या सिर्फ़ एक खूबसूरत भ्रम पैदा किया गया है? इसके जवाब में आप कोई राय बनाएं, इसके लिए ख़बर से जुड़े कुछ टर्म्स (जैसे: रिकैपिटलाईज़ेशन, बॉन्ड, ज़ीरो कूपन) और इस खबर को आसान भाषा में बता देते हैं.

# डिबेंचर और बॉन्ड

जब किसी कंपनी को, किसी भी कारण से, पैसों की दरकार होती है तो वो कई तरीक़ों से पैसा जुटा सकती है. जैसे कंपनी की हिस्सेदारी कुछ बाहरी लोगों को बेचकर, बैंक से उधार लेकर वग़ैरह-वग़ैरह… ये सभी ‘फंड रेजिंग’ वाले विकल्प आप विस्तारपूर्वक हमारी पिछली स्टोरी में पढ़ सकते हैं

.

इन्हीं पैसा इकट्ठा करने वाले विकल्पों में से एक होता है, आम जनता से उधार लेना. अब अगर कंपनियां लोगों से उधार लेकर पैसा जुटा रही हैं तो कहते हैं, ‘कंपनी ने अपने डिबेंचर इश्यू किए हैं.’ डिबेंचर. डेट (debt) या ऋण, शब्द से बना है.

अब सवाल ये कि बॉन्ड क्या होते हैं?

डिबेंचर और बॉन्ड क़रीब-क़रीब एक ही चीज़ हैं. इन्हें इश्यू करने वाली कंपनी दरअसल आपसे उधार लेती हैं. बस बॉन्ड में कुछ कोलेट्रल होता है, कोई गारंटी होती है, कुछ गिरवी रखा गया होता है. लेकिन डिबेंचर में नहीं.

लब्बोलुआब ये कि-

डिबेंचर और बॉन्ड, दोनों ही कंपनियों के उधार लेने के मैकेनिज़्म हैं. बस डिबेंचर कुछ कम सिक्योर होता है और सिर्फ़ इश्यू करने वाली कंपनी की हिस्ट्री पर बेस्ड रहता है.

RBI. बोले तो बैंक्स का मॉनिटर. (तस्वीर: PTI)

RBI. बोले तो बैंक्स का मॉनिटर. (तस्वीर: PTI)केवल छोटी-बड़ी कंपनियां ही नहीं, सरकार भी लोगों से उधार लेती है और बॉन्ड इश्यू करती है. राज्य सरकार हो या केंद्र, वो RBI के माध्यम से अपने बॉन्ड इश्यू कर सकती है. इन्हें सरकारी बॉन्ड कहा जाता है. या जी-सेक यानी गवर्नमेंट सेक्टर के बॉन्ड कहा जाता है. और उनके प्रथम ख़रीददार बैंक्स ही होते हैं.

बैंक इन सरकारी बॉन्ड्स को इसलिए ख़रीदते हैं, क्यूंकि बैंक को अपने NDTL का 4% RBI में ज़मा करना होता है, और 21.25% को कहीं और सुरक्षित करके रखना होगा. आप पूछेंगे कि बैंक से ज़्यादा सुरक्षित क्या होगा. तो सरकारी बॉन्ड या सोना ऐसी सुरक्षित जगह माना जाता है. यहीं पर बैंक को NDLT का 21.25% सुरक्षित रखना होगा. NDLT बोले तो नेट डिमांड एंड टाइम लायबिल्टी. जिसके बारे में विस्तार से यहां पढ़ें:

बैंक अकाउंट छोड़िए, इन स्टेप्स को फ़ॉलो करके अपना एक बैंक ही खोल डालिए

# कूपन मतलब ब्याज़

अब आम आदमी या बैंक डिबेंचर या बॉन्ड ले रहे हैं तो इसके बदले उन्हें क्या मिलता है? उन्हें वो सभी फ़ायदे मिलते हैं, जो उधार देने वाले को मिलते हैं. जैसे पैसे तय समय पर बढ़कर मिलना, या उन पर तय समय पर ब्याज मिलना. इसके बारे विस्तार से यहां पर पढ़ें-

60 के दशक में दुनिया भर में फ़ेमस हुए ट्विस्ट डांस का आपकी लोन की किस्त से क्या संबंध है?

तो यूं दो तरह के बॉन्ड होते हैं. कूपन बॉन्ड और ज़ीरो कूपन बॉन्ड. दोनों को उदाहरण से समझते हैं-

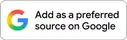

समझिए आपने 20 साल का ‘कूपन-बॉन्ड’ ख़रीदा. 20 हज़ार रुपए का. अब आपको इसके एवज़ में जो लीगल पेपर दिया जाएगा, उसमें नीचे 20 कूपन चिपके होंगे. जिन्हें फाड़ के अलग किया जा सकता है. हर कूपन में कोई राशि या प्रतिशत लिखा होगा. मान लीजिए हमारे कूपन में ‘5 प्रतिशत’ या ‘1000 रुपये’ लिखा है. तो इसका मतलब ये कि आप इन कूपन्स को फाड़कर जिस दिन बॉन्ड इश्यू करने वाले को देंगे, वो आपको 1000 रुपये देगा.

लेकिन इन कूपन्स में अलग-अलग तारीख़ें भी लिखी होंगी. पहली तारीख़ और दूसरी तारीख़ में 1 साल का अंतर होगा. और आप इन कूपन्स को उसी तारीख़ को (या उसके बाद क़भी भी) भुना सकते हो, जो तारीख़ कूपन में मेंशन है.

सारे 20 कूपन फाड़कर भुना लेने के बाद भी आपके पास बॉन्ड पेपर बचा रह जाता है, इसे भी आप 20 साल बाद (उससे पहले नहीं) 20,000 रुपये में भुना सकते हैं.

24 कूपन वाला अमेरिका के टेक्सस राज्य का एक बॉन्ड. ये 1867 में इश्यू किया गया था. (तस्वीर: galleryoftherepublic.com)

24 कूपन वाला अमेरिका के टेक्सस राज्य का एक बॉन्ड. ये 1867 में इश्यू किया गया था. (तस्वीर: galleryoftherepublic.com)इसका मतलब समझे आप? मतलब ये कूपन्स दरअसल ‘ब्याज़’ की हार्ड कॉपी हैं. यानी ऊपर वाले उदाहारण को यूं भी कहा जा सकता है कि-

आपने 20,000 रुपये का एक बॉन्ड ख़रीदा जिसमें आपको सालाना 5% ब्याज़ मिलेगा और मैच्योरिटी पर आपको आपके पैसे भी वापस मिल जाएंगे.ऐसे ही अगर किसी 20 साल की मैच्योरिटी वाले बॉन्ड में 40 कूपन हुए तो इसका मतलब ये हुआ कि ये बॉन्ड आपको अर्धवार्षिक आधार पर ब्याज़ दे रहा है.

# ज़ीरो कूपन बॉन्ड

अब अगर आपको ‘कूपन-बॉन्ड’ अगर समझ में आ गया तो ‘ज़ीरो कूपन बॉन्ड’ भी समझ में आ गया होगा.

जी. ज़ीरो कूपन बॉन्ड में एक भी कूपन नहीं चिपका होता. तो फिर सवाल ये कि ज़ीरो कूपन बॉन्ड ख़रीदने वाले (या इसमें इन्वेस्ट करने वाले) को क्या फ़ायदा होता है?

माना आप 20,000 रुपये का एक ज़ीरो कूपन बॉन्ड ख़रीदते हैं तो, जब आप इसे भुनाएंगे तो आपको 20,000 रुपये ही मिलेंगे. ज़्यादा या कम नहीं. यानी जैसा आपने अनुमान लगाया था कि 20,000 में कुछ पैसे जोड़कर मिलेंगे, ऐसा कुछ नहीं है. दरअसल ‘ज़ीरो कूपन बॉन्ड’ हों या कूपन वाले बॉन्ड, वो नोटों (रुपयों) की तरह ही होते हैं, यानी उसमें जो वैल्यू लिखी होती है, उसकी सदा वही वैल्यू रहती है.

इसलिए ही आपने पुरानी मूवीज़ में देखा होगा कि कोई अपने बॉन्ड लॉकर में रखता था, कोई गिरवी रख देता था, कोई बेच देता था. अब सरकार या बॉन्ड इश्यू करने वाला कहां तक ट्रैक करे कि किस बॉन्ड की वैल्यू कितनी है, कब मैच्योर हो रहा? किसको बेचा? आज तो फिर भी कंप्यूटर युग है, ट्रैक रखा जा सकता है, लेकिन सालों पहले ये नेक्स्ट टू इंपोसिबल था. यूं इससे अच्छा वो (बॉन्ड इश्यू करने वाला संस्थान) कहता है कि नोट या सिक्कों की तरह ही जितनी राशि बॉन्ड में मेंशन है, जब इस बॉन्ड को हमारे पास लेकर आओगे, हम उतनी राशि तुम्हें देंगे. तो फिर वापस वही सवाल कि-

ज़ीरो कूपन बॉन्ड में ब्याज़ का क्या?थोड़ा आउट ऑफ़ दी बॉक्स सोचिए. इंट्रेस्टिंग लॉजिक है. सोचिए, अगर कोई आपको ऐसा 100 का नोट बेचे, जो आज तो नहीं चलता लेकिन आज से ठीक एक साल बाद अस्तित्व में आएगा. तो आपको इस नोट को ख़रीदने में दो तरह से फ़ायदा हो सकता है. या तो बेचने वाला कहे कि इसे अभी 100 रुपये में ख़रीद लो, 1 साल बाद आओगे तो इसके 120 रुपये दूंगा, या फिर कहे कि इस नोट को अभी 80 रुपये में ख़रीद लो, एक साल बाद जब अस्तित्व में आएगा तो मैं (मैं क्या, कोई भी) इसकी वैल्यू 100 रुपये ही लगाएगा. यूं दूसरा वाला तरीक़ा बेहतरीन है. अव्वल तो आपको ट्रैक नहीं रखना होगा, दूसरा आप इसे इश्यू करने वाले के पास न भी लेकर जाएं तो भी कोई भी इसकी क़ीमत 100 रुपये ही लगाएगा.

करेंसी और बॉन्ड में काफ़ी समानता है. (सांकेतिक तस्वीर: PIT)

करेंसी और बॉन्ड में काफ़ी समानता है. (सांकेतिक तस्वीर: PIT)अब आपको बताया था कि सरकारी बॉन्ड भी कुछ-कुछ रुपयों की तरह ही हैं. तो जब सरकार (या कोई भी इश्यू करने वाला संस्थान) से ये इश्यू होता है तो डिस्काउंट पर इश्यू होता है. जैसे हमने 20,000 वाले उदाहरण से ‘कूपन बॉन्ड’ को समझा, वैसे ही 20,000 वाले उदाहरण से ‘ज़ीरो कूपन बॉन्ड’ को समझने की कोशिश करें तो इसे शुरुआत में इश्यू करने वाला संस्थान 18,000 रुपये में बेचेगा. लेकिन मैच्योर हो जाने के बाद अगर आप इसे भुनाने जाएंगे तो आपको इसमें लिखी राशि (20,000 रुपये) ही मिलेगी.

# शॉर्ट टर्म, लॉन्ग टर्म

ज़ीरो कूपन बॉन्ड ज़्यादातर शॉर्ट टर्म ही होते हैं, मतलब 3 महीने, 6 महीने या बहुत से बहुत एक साल. इसलिए ही इनमें एकमुश्त प्रॉफ़िट होता है, जब आप इन्हें भुनाते हो सिर्फ़ तब. जबकि कूपन बॉन्ड लॉन्ग टर्म होते हैं. जिसका मूलधन वाला भाग तो लंबे समय तक (मैच्योरिटी तक) इंटेक्ट रहता है, लेकिन हर साल या तय समय पर आप कूपन को फाड़-फाड़ के उन्हें भुना सकते हो.

# सेकेंड्री मार्केट

ज़ीरो कूपन बॉन्ड हों या कूपन बॉन्ड दोनों में ही इस तरह की व्यवस्था होती है कि आपको जितने पैसे इनको भुनाने पर मिलेंगे, वो इनके पेपर्स में साफ़-साफ़ लिखा रहता है. और ये भी कि ये पैसे कब मिलेंगे. ऐसा करने का सबसे बड़ा कारण ये है कि आप इनके मैच्योर होने का इंतज़ार किए बिना ही इन्हें किसी दूसरे को भी बेच सकते हो, या किसी दूसरे से भी ख़रीद सकते हो.

जैसे हमारे ज़ीरो कूपन बॉन्ड वाले उदाहरण को ही लें तो आप 18,000 वाला बॉन्ड ज़रूरत के समय 17,000 में भी बेच सकते हो, और अगर ज़रूरत न हो लेकिन ख़रीददारों की लाइन लगी हो तो मैच्योरिटी तक रुकने के बदले एक दो दिन रखकर ही 19,000 में बेच सकते हो. मतलब इसके रेट, डिमांड एंड सप्लाई पर बढ़ते-घटते हैं. और ये ख़रीद-बेच केवल आप ही नहीं, हर कोई कर सकता है, जिसके पास बॉन्ड हैं या जो बॉन्ड चाहता है. और जहां पर इन बॉन्ड्स की ख़रीद-फ़रोख़्त होती है, वो हुआ बॉन्ड का ‘सेकेंड्री मार्केट’.

अच्छा, आगे बढ़ने से पहले एक और ज़रूरी बात बता दें. वो ये कि हो सकता है इस कंप्यूटर और डीमैट युग में आपको कूपन, बॉन्ड वग़ैरह वैसे देखने को न मिलें, जैसा इस स्टोरी को पढ़ने के बाद आपने मन में इमेज बना ली है. इसलिए दोनों तरह के बॉन्ड का अंतर यूं भी समझ लीजिए, कि इनको देखे बिना, सिर्फ़ इनके नाम भर से कॉन्सेप्ट समझ आ जाए-

कूपन बॉन्ड, लॉन्ग टर्म बॉन्ड होते हैं, जिनमें आपको मैच्योरिटी के वक्त आपके सारे पैसे वापस मिल जाते हैं और एक निश्चित अंतराल पर ब्याज़ भी मिलता है. ज़ीरो कूपन बॉन्ड शॉर्ट टर्म बॉन्ड होते हैं, जिनमें आपको मैच्योरिटी के वक्त पैसे थोड़े बढ़कर मिलते हैं, लेकिन बीच में कोई भुगतान नहीं किया जाता.# रिकैपिटलाईज़ेशन

देखिए अगर किसी बैंक को उबारने के लिए सरकार अपनी ज़ेब से पैसे देगी तो इसका मतलब यही हुआ कि वो खर्च कर रही, और खर्च कर रही मतलब क़र्ज़ या सरकारी भाषा में कहें कि ‘फिसकल डेफिसिट’ बढ़ा रही है. तो इसी से बचने का विकल्प है ‘रिकैपिटलाईज़ेशन’. और इस विकल्प के लिए जिस इंस्ट्रूमेंट का इस्तेमाल होता है, उसे कहते हैं ‘रिकैपिटलाईज़ेशन बॉन्ड’.

एक उदाहरण से समझिए-

सरकार ने (RBI के माध्यम से) 100 रुपये के बॉन्ड इश्यू किए. ऐसे बॉन्ड, जिन्हें हर कोई नहीं ख़रीद सकता. सिर्फ़ बैंक, और वो भी सिर्फ़ वही बैंक जिसको उबारने का सरकार का उद्देश्य है. तो इन बॉन्ड को इश्यू करने के साथ-साथ सरकार ने 100 रुपये उस बैंक को भी दे दिए, जिसे संकट से उबारना है. अब उस बैंक के पास जो एक्स्ट्रा 100 रुपये आए हैं, उनसे वो सरकार द्वारा इश्यू किए बॉन्ड ख़रीद लेगी.ये बॉन्ड बैंक के लिए एक तरह का 100 रुपये का इन्वेस्टमेंट हुआ. उसकी बैलेन्स शीट मज़बूत हुई. यानी बैंक मज़बूत हुआ. दूसरी तरफ़ सरकार ने जो पैसे बैंक को मदद के वास्ते दिए थे, वो उसके पास कैश के रूप में तो वापस आ ही गए. यानी उसके चालू खाते में कोई डेफिसिट नहीं हुआ. इसी तरह के बॉन्ड को ‘रिकैपिटलाईज़ेशन बॉन्ड’ और इस प्रोसेस को रिकैपिटलाईज़ेशन कहा जाता है.

अब सोचिए जो बॉन्ड अब भी बैंक के पास पड़े हैं, उसे वो कभी भी सरकार को वापस करके इनकैश करवा सकती है न? लेकिन अबकी बार नहीं.

सरकार और वित्त मंत्री निर्मला सीतारमण, दोनों के लिए आगे कुआं और पीछे खाई वाली स्थिति है. अगर बैंक को बचाती हैं तो क़र्ज़ बढ़ेगा और अगर क़र्ज़ कंट्रोल में रखती हैं तो बैंक डूबेंगे. ऐसे में रिकैपिटलाईज़ेशन बड़ा हैंडी रहता है. (PTI)

सरकार और वित्त मंत्री निर्मला सीतारमण, दोनों के लिए आगे कुआं और पीछे खाई वाली स्थिति है. अगर बैंक को बचाती हैं तो क़र्ज़ बढ़ेगा और अगर क़र्ज़ कंट्रोल में रखती हैं तो बैंक डूबेंगे. ऐसे में रिकैपिटलाईज़ेशन बड़ा हैंडी रहता है. (PTI)इन ‘रिकैपिटलाईज़ेशन बॉन्ड’ को सरकार अतीत में भी इश्यू करती आई है, लेकिन अबकी बार-

# ये 5,500 करोड़ के बॉन्ड ज़ीरो कूपन बॉन्ड होने के साथ ही ‘एट पार’ भी हैं. ‘एट पार’ बोले तो इनको RBI ने उसी रेट पर ‘पंजाब एंड सिंध बैंक’ को बेचा है, जो रेट इन बॉन्ड में मेंशन है. मतलब जैसा आमतौर पर ज़ीरो कूपन बॉन्ड के साथ होता है कि उन्हें इश्यू करने वाला कुछ डिस्काउंट देता है, ताकि बाद में जब ये अपनी फेस वैल्यू पर कैश किए जाएं तो इन्वेस्टमेंट करने वाले को प्रॉफ़िट हो. लेकिन इस केस में ‘पंजाब एंड सिंध बैंक’ को इसे ख़रीदने के लिए 5,500 करोड़ रुपए देने पड़ेंगे. और जब ये मैच्योर होंगे तो उसे 5,500 करोड़ ही मिलेंगे.यूं जितना हमें समझ में आता है इन ‘ज़ीरो कूपन बॉन्ड्स’ को भविष्य में दी जाने वाली 5,500 करोड़ की वित्तीय सहायता कहा जा सकता है. या कहा जा सकता है कि सरकार ने लिखित में प्रॉमिस किया है कि पंजाब एंड सिंध बैंक को 10-15 साल बाद 5,500 करोड़ रुपये देगी. और इस ‘प्रॉमिस’ को पंजाब एंड सिंध बैंक ‘लेनदारी’ वाले मद में दिखाकर अपना कैपिटल बढ़ा सकता है.

# ये बॉन्ड ट्रेडेबल नहीं है. मतलब इन्हें किसी और को बेचा नहीं जा सकता और न ही किसी और के नाम पर ट्रांसफ़र किया जा सकता है. मतलब आज ये RBI से PSB के पास गए, मैच्योरिटी पर ये PSB से RBI के पास वापस चले जाएंगे. बस इनकी इतनी ही यात्रा रहेगी. ऐसे बॉन्ड या ऐसा कोई भी इंस्ट्रूमेंट HTM यानी ‘होल्ड टिल मैच्योरिटी’ बॉन्ड (या फाइनेंशियल इंस्ट्रूमेंट) कहलाते हैं.

# आमतौर पर ज़ीरो कूपन बॉन्ड की मैच्योरिटी अधिकतम 1 वर्ष होती है. लेकिन PSB बैंक को इश्यू किए गए कूपन बॉन्ड की मैच्योरिटी 10-15 वर्ष बताई जा रही है.

अब ये मुझे निजी तौर पर कोई मास्टरस्ट्रोक नहीं, एक तरीक़े से अनहोनी को टालना लगता है. मतलब आज नहीं तो 10-15 साल बाद तो सरकार को बॉन्ड के बदले पैसे देने पड़ेंगे न बैंक को. क्या ये RBI के पूर्व डिप्टी गवर्नर विरल आचार्य द्वारा कही उस बात की पुष्टि नहीं करता कि-

सरकार आर्थिक मामलों में ‘ट्वेंटी-ट्वेंटी’ खेलती है, क्यूंकि उसका कार्यकाल 5 साल का होता है.

RBI के पूर्व डिप्टी गवर्नर डॉ. विरल आचार्य. इन्हें मोदी सरकार ने ही अपॉईंट किया था और ये पद पर रहते हुए ही अपने बयानों से सुर्ख़ियों में आ गए थे. (PTI)

RBI के पूर्व डिप्टी गवर्नर डॉ. विरल आचार्य. इन्हें मोदी सरकार ने ही अपॉईंट किया था और ये पद पर रहते हुए ही अपने बयानों से सुर्ख़ियों में आ गए थे. (PTI)यहां भी तो ऐसा ही कुछ हो रहा कि वर्तमान सरकार ने 10-15 साल बाद आने वाली सरकार के ख़ज़ाने में से 5,500 करोड़ रुपये निकाल लिए. तो गौर से देखने पर ये समझ में आता है कि इस प्रक्रिया से सरकार का फिस्कल डेफिसिट आज नहीं तो 10-15 साल बाद (जो भी इस ज़ीरो कूपन बॉन्ड की मैच्योरिटी डेट है) बढ़ेगा.

# दाम 100 रुपये, काम 200 रुपये का

अब वो इंट्रेस्टिंग पॉइंट भी समझ लीजिए, जिसके आधार पर इसे मास्टरस्ट्रोक कहा जा रहा है. वो ये कि RBI जिन बॉन्ड को PSB को 5,500 करोड़ में बेच रही है, उनकी मार्केट में वैल्यू सिर्फ़ 2,750 करोड़ रुपए है. लेकिन चूंकि ये HTM बॉन्ड हैं इसलिए इन्हें RBI को ही वापस करना पड़ेगा, और तब RBI इसके बदले बैंक को 5,500 करोड़ ही देगी. लेकिन अगर RBI इनको फिर से मार्केट में लाएगी तो तब उसे सिर्फ़ 2,750 करोड़ रुपये ही मिलेंगे.

इसे ऐसे समझ लीजिए कि दो लोग कोई जुआ खेल रहे हैं. और कह रहे हैं कि इस गेम के लिए ज़ेब में पड़े एक-एक रुपये के सिक्कों को 100-100 रुपये मान लेते हैं. और गेम खत्म होने के तुरंत बाद जो जितने एक रुपये के सिक्के जीतेगा, उसे दूसरा उतने ही पैसे 100 के गुणांक में देगा.

तो जैसे ही ये गेम ख़त्म हो जाएगा, एक रुपया मार्केट में एक रुपये की क़ीमत पर ही बिकेगा. लेकिन गेम के दौरान इसने 100 रुपये का काम सफलतापूर्वक निभाया.

इसे ऐसे भी समझ लीजिए कि अगर आप 100 रुपये का सोना गिरवी रखते हैं तो आपको पूरे पैसे नहीं सिर्फ़ 70-80 रुपये मिलते हैं. लेकिन RBI और PSB की डील ऐसी है कि गोया 100 रुपये के सोने को गिरवी रखने पर 200 रुपये मिले हों.

चिप्स की कैसीनो के बाहर कोई वैल्यू नहीं होती, लेकिन अगर कैसीनो और उसमें जुआ खेलने वाले एग्री हैं तो चिप्स पर लिखी वैल्यू ही उसकी वैल्यू हो जाती है. ऐसे ही बॉन्ड की चाहे कोई वैल्यू न हो लेकिन उनको लेने और देने वाले के बीच अगर कॉन्ट्रैक्ट है तो मुझे आपको क्या ही आपत्ति. (तस्वीर: casino.org)

चिप्स की कैसीनो के बाहर कोई वैल्यू नहीं होती, लेकिन अगर कैसीनो और उसमें जुआ खेलने वाले एग्री हैं तो चिप्स पर लिखी वैल्यू ही उसकी वैल्यू हो जाती है. ऐसे ही बॉन्ड की चाहे कोई वैल्यू न हो लेकिन उनको लेने और देने वाले के बीच अगर कॉन्ट्रैक्ट है तो मुझे आपको क्या ही आपत्ति. (तस्वीर: casino.org)इसलिए ही कहा जा रहा है कि सरकार 100 रुपये से 200 रुपये का काम कर रही है. लेकिन पूरी बात पर गौर करें तो दरअसल सरकार 200 रुपये में ही 200 रुपये का काम कर रही है. बस 100 रुपये अभी खर्च रही, बाक़ी 100, 10-15 साल बाद. मतलब तब जब एक-एक रुपये वाला गेम ख़त्म हो जाएगा.

# रिकैपिटलाईज़ेशन क्यूं-

अब ये भी समझ लेते हैं कि सरकार ने ये रिकैपिटलाईज़ेशन किया क्यूं. दरअसल पब्लिक सेक्टर्स के सभी बैंक्स की हालत कमोबेश एक सी चल रही है. पतली.RBI गवर्नर शक्तिकांत दास सभी बैंक्स से कैपिटल रेज़ (बढ़ाने) पर बल देने के लिए कहते आ रहे हैं. कोविड-19 के चलते स्थितियां ज़्यादा न बिगड़ जाएं, सो सरकारी (पब्लिक सेक्टर) बैंक्स और सरकार, दोनों ही पहले से मज़ीद ‘सुपर एक्टिव’ मोड में आ गए हैं. इकनॉमिक टाइम्स की एक रिपोर्ट के अनुसार पिछले कुछ महीनों में SBI, केनरा बैंक, PNB क़रीब 40,000 करोड़ का कैपिटल रेज़ कर चुके हैं. 2019-20 के दौरान सरकार ने पब्लिक सेक्टर बैंक्स में 70,000 करोड़ रुपये का पूंजी निवेश किया है.

तो इसी क्रम में पंजाब एंड सिंध बैंक का भी रिकैपिटलाईज़ेशन किया. जिससे बैंक का कैपिटल भी बढ़े और सरकार का फिसकल डेफिसिट भी कम न हो. मतलब हींग लगे न फिटक़री और रंग चोखा हो जाए.

.webp?width=60&quality=70)