और कॉमन अंडरस्टेंडिंग ये है कि अगर कहीं प्रॉफ़िट हो रहा हो, तो अव्वल तो वहां पर दबा कर इनवेस्टमेंट करना चाहिए. लेकिन इनवेस्टमेंट न भी करो, तो कम से कम पहले से ही इन्वेस्टेड पैसे तो नहीं ही निकालने चाहिए.

इसलिए हमने सोचा कि चलिए समझा जाए कि क्यूं , जो कॉमन अंडरस्टेंडिंग कहती है, उसके विपरीत ट्रेंड चल रहा है? और इस उल्टी गंगा को बहाने वाले वाले भी इंडस्ट्री के दिग्गज हैं. मतलब किसी म्यूचुअल फंड का फंड मैनेजर अपने क्षेत्र का एक्सपर्ट होता है. अब आप कहेंगे पहले म्यूचुअल फंड, फंड मैनेजर वग़ैरह तो समझा दो, तब ख़बर पर आना. तो चलिए बिल्डिंग ब्लॉक, यानी शेयर मार्केट से शुरू करते हैं.

# शेयर मार्केट क्यूं है इनवेस्टमेंट के लिए एक अच्छा विकल्प-

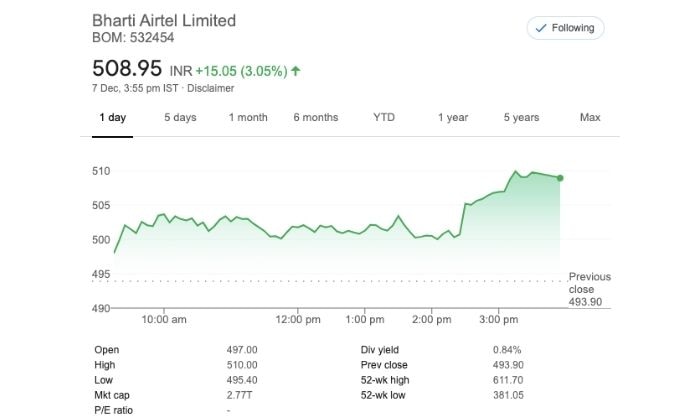

शेयर मार्केट क्या होता है? यहां पर पैसे देकर आप किसी ऐसी कंपनी में हिस्सेदारी ले सकते हैं, जो शेयर मार्केट में लिस्टेड हो. जैसे एयरटेल कंपनी 5,45,55,57,355 छोटे-छोटे हिस्सों में बंटी है. और एक हिस्से का मूल्य इस वक़्त क़रीब 500-510 रुपया है. यानी 500 रूपये देकर एयरटेल कंपनी में 5,45,55,57,355वीं हिस्सेदारी ले सकते हो. ऐसे ही बाकी (रिलायंस, HDFC, सन फ़ार्मा) की भी हिस्सेदारी शेयर मार्केट से ख़रीदी जा सकती है.

एयरटेल के एक शेयर का मूल्य. 07 दिसंबर, 2020 को मार्केट बंद होने के बाद. (गूगल फ़ाइनेंस स्क्रीनग्रैब)

एयरटेल के एक शेयर का मूल्य. 07 दिसंबर, 2020 को मार्केट बंद होने के बाद. (गूगल फ़ाइनेंस स्क्रीनग्रैब)लेकिन आप ये हिस्सेदारी ख़रीदते क्यूं हो? प्रॉफ़िट कमाने के लिए. और आपको ये प्रॉफ़िट दो तरह से हो सकता है-

# या तो एयरटेल के जिस शेयर का दाम अभी 500-510 रूपये के क़रीब चल रहा है, हो सकता है एक साल बाद वो 600 के क़रीब हो जाए. तो आपको एक साल बाद एयरटेल का एक शेयर बेचने पर 90-100 रूपये का फ़ायदा हो जाएगा.# बड़े धोखे हैं इस राह में-

# साथ ही कुछ कंपनियां हर साल अपने शेयर धारकों को डिवीडेंट देती हैं. डिवीडेंट को हालांकि कंपनी द्वारा हुए प्रॉफ़िट का एक हिस्सा कहा जा सकता है लेकिन कई बार ये डिवीडेंट, कंपनी को नुक़सान होने पर भी दिए जाते हैं. तो माना कोई कंपनी अपने हर शेयर में इस साल 10 रुपया डिवीडेंट दे रही है. और आपके पास उस कंपनी के 10 शेयर हैं. तो आपको 100 रूपये तो मिल ही जाएंगे. साथ ही जो कंपनी के शेयर्स आपके पास पड़े हैं, वो भी आपके पास सुरक्षित हैं. जिन्हें आप बाद में बेचकर फिर पॉईंट 1 के हिसाब से भी प्रॉफ़िट कमा सकते हो.

लेकिन हर कंपनी आपको फ़ायदा दे ये ज़रूरी नहीं. कुछ कंपनियां पूरी तरह डूब जाती हैं, जैसे लक्ष्मी विलास. कुछ के शेयर्स की वैल्यू सालों तक क्या दशकों तक लगभग एक सी बनी रहती है. जैसे SBI बैंक. कुछ कंपनियों के शेयर्स कई सालों के बीत जाने के बाद भी नुक़सान में रहते हैं जैसे यस बैंक. और कुछ कंपनियों के शेयर्स उस गति से फ़ायदा नहीं देते, जिस गति से बाक़ी कंपनियों के शेयर्स.

# तो क्या किया जाए-

देखिए शेयर मार्केट में इनवेस्टमेंट के दो मुख्य नियम हैं. ‘दही’ और ‘कई’

# दही- एक दिन में नहीं जमती. ऐसे ही अधिकतर शेयर्स में आप देखेंगे कि अगर वो एक दो महीने के लिए नीचे भी चले जाएं, तो भी उन्होंने पिछले चार पांच साल में रिटर्न पॉज़िटिव में ही दिया है. तो, इनवेस्टमेंट को सट्टे की तरह न लें. मार्केट में आए हैं तो एक तय और लंबी अवधि तक पैसा लगाकर रखें. लेकिन ये पेशंस, ये दही वाली बात अकेले किसी काम की नहीं.

DHFL के 2016 के एक विज्ञापन का स्क्रीनशॉट. DHFL की दुर्गति के बारे में विस्तार से पढ़ने के लिए, तस्वीर पर क्लिक करें.

# कई- अगर आप किसी एक शेयर में पैसा लगा रहे हैं तो हो सकता है सालों रुकने के बावज़ूद भी आपको चिंदी फायदा हो, या उल्टा नुकसान ही हो जाए. क्यूंकि क्या पता ग़लती से वो अकेला शेयर ही ‘लक्ष्मी विलास’, ‘DHFL’ या ‘यस बैंक’ निकल जाए. यानी जुआ खेलने के हिसाब से तो इसमें कोई बुराई नहीं, लेकिन इनवेस्टमेंट के हिसाब से, ये अपने पैर पर कुल्हाड़ी मारना है. तो क्या करें? पोर्टफ़ोलियो डाइवर्सिफ़ाई. बोले तो कुछ शेयरों में ढेर सारा पैसा लगाने के बजाए, ढेर सारे शेयर्स में कुछ-कुछ पैसा लगाया जाए.

# लेकिन MRF और मारुति जैसे शेयर्स लेने हों तो-

चलिए एयरटेल का एक शेयर तो आप 500 रूपये देकर ख़रीद लेंगे. अगले महीने 260-270 रूपये देकर स्टेट बैंक ऑफ़ इंडिया का भी एक शेयर ख़रीद लेंगे. लेकिन अगर आपके पास 1,000 रूपये हों और ढेर सारी कंपनीज़ में इन्वेस्ट करना हो तो. चलिए आप ये सोच सकते हैं कि इस महीने दो कंपनियों में इन्वेस्ट कर देता हूं अगले महीने दो और कंपनियों में कर दूंगा. लेकिन रिलायंस का एक शेयर 2,000 रूपये के क़रीब का है. मारुति का एक शेयर 7,750 रूपये के क़रीब का है. MRF का एक शेयर तो 80,000 रूपये का. और आप 1 शेयर से कम ख़रीद नहीं सकते. तो क्या इन कंपनीयों के शेयर्स से और उनको होने वाले प्रॉफ़िट से आपको महरूम रहना पड़ेगा? जी नहीं.

आपके लिए ये डाइवर्सीफिकेशन करते हैं म्यूचुअल फंड. म्यूचुअल फंड ही वो शै है, जो आपके लिए 1,000 रूपये में ही मारुति, MRF, रिलायंस… सबके शेयर्स ख़रीद कर दे सकते हैं. कैसे और क्यूं? वही तो हमारा मेन टॉपिक है.

MRF के शेयर्स के दाम देखकर इसे ख़रीदने की पूरी हिम्मत ख़त्म हो जाती है. (स्क्रीनग्रैब: गूगल फ़ाइनेंस)

MRF के शेयर्स के दाम देखकर इसे ख़रीदने की पूरी हिम्मत ख़त्म हो जाती है. (स्क्रीनग्रैब: गूगल फ़ाइनेंस)# म्यूचुअल फंड-

मान लीजिए आपकी फल वाली टोकरी हुई ‘पोर्टफ़ोलियो’. और अगर उसमें केवल सेब ही है, तो आपका पोर्टफ़ोलियो डाइवर्सिफ़ाई नहीं है. अब इसमें तरह-तरह के फल हो गए, तो आपका पोर्टफ़ोलियो हो गया डाइवर्सिफ़ाई. सिंपल है.

अब कुछ चीज़ें हैं, जो आपको आपका पोर्टफ़ोलियो डाइवर्सिफ़ाई करने से रोकती हैं. टोकरी वाला ही उदाहरण ले लीजिए. आपके पास 10 रूपये हैं, इसमें या तो एक सेब या एक केला या एक संतरा भर आ सकता है. लेकिन आपको तो तीनों चाहिए. तो आप अपने जैसे दो और लोगों को ढूंढिए. जिनके पास सिर्फ़ 10 रूपये हैं लेकिन उन्हें भी तीनों फलों का आनंद लेना है. अब आप तीनों अपने-अपने 10-10 रूपये मिलाइए. तीस रुपए हो गए तो तीनों फ़्रूट ख़रीद लाइए. और तीनों फ़्रूट्स को एक तिहाई हिस्से में बांटकर तीनों लोग तीनों फलों के मज़े लीजिए. खाइए, या टोकरी में सजाइए. लेकिन एक टोकरी में फ़्रूट काटकर सजाना अच्छा नहीं लगता न. खाते वक्त तो फिर भी ठीक है. तो आप एक कॉमन टोकरी ले लीजिए न. बस इसी कॉमन टोकरी का नाम है म्यूचुअल फंड.

नहीं समझे? देखिए, आपके पास हैं 500 रूपये. इसमें आपको एमआरएफ का भी शेयर चाहिए. जो 80,000 रुपए का है. और एसबीआई का भी चाहिए. जो 260-270 के लगभग का है. और ये दो शेयर्स ही नहीं, दसियों और शेयर्स भी चाहिए. तो हज़ारों लोग पैसा पूल कीजिए और जो-जो शेयर चाहिए वो ख़रीद लाइए. लेकिन इन हज़ारों लोगों को एक साथ कौन लाएगा? ये काम करता है म्यूचुअल फंड.

यानी म्यूचुअल फंड में हज़ारों लोग, करोड़ों रूपये इन्वेस्ट करते हैं. और इसको मैनेज करने वाला, जिसे फंड मैनेजर कहते हैं, उस म्यूचुअल फंड में अलग-अलग शेयर्स ख़रीदकर डालते रहता है. (ऑफ़ कोर्स ज़रूरत आने पर बेचते भी रहता है.) और हां, म्यूचुअल फंड में हर एक को बराबर-बराबर पैसे देने की ज़रूरत नहीं. कोई 500 दे रहा तो उसे फ़ायदा/नुक़सान भी उसी हिसाब से होगा. कोई 5 लाख दे रहा तो उसे भी फ़ायदा/नुक़सान उसी हिसाब से हो रहा. लेकिन इंट्रेस्टिंग बात ये कि आपको 5 लाख रूपये देने पर भी म्यूचुअल फंड के हर वो शेयर मिलेंगे, जो 500 रूपये देने पर मिलते. बस हर शेयर में हिस्सा 1,000 गुना हो जाएगा. यानी म्यूचुअल फंड वो विकल्प है, जिसके द्वारा आप बहुत छोटे से अमाउंट से ‘पोर्टफ़ोलियो डाइवर्सिफ़ाई’ कर सकते हो.

"attachment_294120" align="aligncenter" width="700"

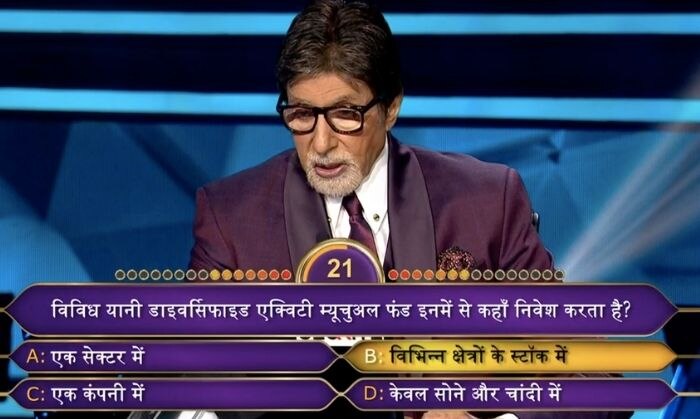

7 दिसंबर, 2020 को एयर हुए KBC में 3,000 रूपये के लिए पूछा गया एक सवाल. (स्क्रीनग्रैब: सोनीलिव)

7 दिसंबर, 2020 को एयर हुए KBC में 3,000 रूपये के लिए पूछा गया एक सवाल. (स्क्रीनग्रैब: सोनीलिव)जैसे शांति व्यवस्था के लिए पुलिस है, बैंकों के लिए आरबीआई होती है, वैसे ही शेयर मार्केट के लिए सेबी (SEBI) है. जिसका फुल फॉर्म है, भारतीय प्रतिभूति एवं विनिमय बोर्ड (Securities and Exchange Board of India). जिसकी मर्ज़ी के बिना शेयर मार्केट का पत्ता भी नहीं हिलता.

# SIP-

आगे बढ़ें, उससे पहले आपको एक चीज़ और बता देते हैं. SIP (एसआईपी- सिस्टमेटिक इन्वेस्टमेंट प्लान). यानी हर महीने या साल में दो/तीन/चार बार म्यूचुअल फंड में बिना नागा पैसे डालते रहना. ये आपके पोर्टफ़ोलियो को तीन लेवल पर डाइवर्सिफ़ाई कर देता है.

# पहला तो आपने म्यूचुअल फंड लिया. मतलब एक नहीं कई शेयर्स/डिबेंचर्स का गुच्छा. तो फ़र्स्ट लेवल डाइवर्सिफ़िकेशन.सोचिए अगर आपने एक मुश्त पैसे डाल दिए होते और मार्केट गिरते रहता तो? (कहते हैं न, ‘म्यूचुअल फंड, मार्केट जोखिमों के अधीन है’). तो आपके पैसे बढ़ने के बदले घटते.

# फिर आपने एक नहीं 3-4 तरीक़े के म्यूचुअल फंड लिए. सेकेंड लेवल डाइवर्सिफ़िकेशन.

# फिर आपने हर फंड में एक मुश्त पैसे नहीं डाले. थर्ड लेवल डाइवर्सिफ़िकेशन.

SEBI के चेयरमैन अजय त्यागी. SEBI, शेयर मार्केट की नियामक संस्था यानी मॉनिटर है. और वहां के हर छोटे-बड़े क्रियाकलापों पर नज़र रखती है. (तस्वीर: PTI)

SEBI के चेयरमैन अजय त्यागी. SEBI, शेयर मार्केट की नियामक संस्था यानी मॉनिटर है. और वहां के हर छोटे-बड़े क्रियाकलापों पर नज़र रखती है. (तस्वीर: PTI)वहीं अगर आप गिरते हुए मार्केट में पैसे डाल रहे हैं तो आपको हर फ़ॉल पर अधिक माल मिलता चला जाएगा. और आप अपने पिछले महीने के नुक़सान को अगली बार काफ़ी हद तक ज़ीरो कर पाएंगे. और जब पैसे बढ़ना शुरू होंगे तो निचले दामों पर ख़रीदे गए माल के ज़्यादा पैसे बढ़ेंगे. वैसे बता दें, इस माल को म्यूचुअल फंड में ‘यूनिट्स’ कहते हैं.

आप सुनते हो न यूलिप. वो इंश्योरेंस प्लान, जो पारंपरिक प्लांस से इस तरह अलग होते हैं कि इसमें आपको एक निश्चित रिटर्न की गारंटी तो नहीं दी जाती लेकिन हो सकता है कि पॉलिसी मैच्योर होने पर आपको कहीं ज़्यादा पैसे मिल जाएं. यूलिप बोले तो, यूनिट लिंक्ड इन्वेस्टमेंट प्लान. यानी इंश्योरेंस के प्रीमियम के अलावा बाक़ी सारा पैसा मार्केट में लगा देना.

# लौटते हैं ख़बर में-

तो ख़बर ये है कि म्यूचुअल फंड पिछले 6 महीनों से लगातार शेयर मार्केट से पैसे निकाल रहे हैं. अब इसका मतलब आप जानते हैं, कि जो पैसे आपने म्यूचुअल फंड में जमा किए हैं, वो पैसे धीरे-धीरे शेयर मार्केट से निकाले जा रहे हैं. और इन्हें या तो बाकी जगह इन्वेस्ट किया जा रहा है, या फिर कैश के रूप में रखा जा रहा है. हालांकि म्यूचुअल फंड एक लिमिट से ज़्यादा अमाउंट कैश के रूप में या बिना कहीं इनवेस्टमेंट किए, लंबे समय तक नहीं रख सकते.

बीते एक महीने, यानी नवंबर भर में ही म्यूचुअल फंड्स द्वारा कुल 30 हज़ार 760 करोड़ रूपये शेयर मार्केट से बाहर निकाले गए हैं. इससे पहले म्यूचुअल फंड्स ने जून से अक्टूबर के बीच शेयर मार्केट से महीने-वार क्रमशः 612 करोड़, 9,195 करोड़, 9,213 करोड़, 4,134 करोड़ और 14,492 करोड़ रूपये निकाले.

म्यूचल फंड, शेयर मार्केट से तब पैसे बाहर निकाल रहे हैं, जब इन 6 महीनों में शेयर मार्केट ने बड़ी लंबी रेस लगाई है. स्पेसिफ़िक होकर बोलें तो 30 टॉप शेयर्स की सेहत बताने वाला सेंसेक्स इन 6 महीनों में, यानी 1 जून, 2020 से 27 नवंबर, 2020 तक 32.57% बढ़ा है.

सेंसेक्स के तीस शेयरों ने पिछले 6 महीनों में आपके इन्वेस्टमेंट का एक तिहाई रिटर्न दे दिया है. (स्क्रीन ग्रैब: गूगल फ़ाइनेंस)

सेंसेक्स के तीस शेयरों ने पिछले 6 महीनों में आपके इन्वेस्टमेंट का एक तिहाई रिटर्न दे दिया है. (स्क्रीन ग्रैब: गूगल फ़ाइनेंस)ये कितनी बड़ी रैली है, इसे ऐसे समझिए कि ठीक इससे पहले इतनी ही वृद्धि करने में सेंसेक्स को 4 साल के कुछ ज़्यादा ही लगे थे (फ़रवरी-मार्च, 2016 से 29 मई, 2020).

# क्यूं निकाल रहे हैं म्यूचुअल फंड पैसे-

शेयर मार्केट में दो चीज़ों का बड़ा महत्व होता है. फ़ियर एंड ग्रीड. मतलब डर और लालच. डर ज़्यादा होता है तब, जब मार्केट गिर रहा होता है. और तब डर के मारे लोग और पैसे निकालने लगते हैं. कुचक्र के चलते पहले से गिर रहा मार्केट और गिरने लगता है. ग्रीड ज़्यादा होती है तब, जब मार्केट चढ़ रहा होता है. और तब लालच के मारे लोग और भी पैसे इन्वेस्ट करने लग जाते हैं और मार्केट और भी तेज़ी से बढ़ने लगता है.

तो फिर वही सवाल, जब म्यूचुअल फंड को ग्रीडी होना चाहिए, वो फ़ियर ज़ोन में क्यूं है?

उत्तर है पुराने अनुभवों, PE रेश्यो और प्रॉफ़िट बुकिंग के चलते.

#1. पुराने अनुभव:पुराने अनुभव कहते हैं कि जब शेयर मार्केट उम्मीद से तेज़ी से बढ़ रहा होता है, तो अचानक तेज़ी से गिरता है. इस बढ़ने को बबल कहते हैं और इसके तेज़ी के गिरने को इस बबल का फूटना कहते हैं. 2000 में यूएस में ऐसा ही हुआ जब डॉट कॉम बबल फूटा. ‘डॉट कॉम बबल’ बोले तो, अमेरिका में लोग उन कंपनियों के शेयर्स में पैसे लगा रहे थे, जिनमें आगे ‘.com’ लिखा रहता था. वो नए-नए इंटरनेट के दिन थे. टटपूंजिए भी कोई कंपनी खोल लेते. सिर्फ़ पेपर्स में. कोई ऑफ़िस कोई इंफ़्रास्ट्रक्चर नहीं. और उसका नाम रख देते ‘अलाना डॉट कॉम’, ‘ढिमका डॉट कॉम’. उसे अमेरिकी शेयर मार्केट में लिस्ट करवा लेते. और देखते ही देखते इन शेयर्स को ख़रीदने वालों की बाढ़ आ जाती. लेकिन ऐसी बिना नींव की इमारत कब तक टिकी रहती. एक दिन ये कंपनियां और इनके चलते अमेरिकी शेयर मार्केट ऐसे डूबे कि फिर माइक्रोसॉफ़्ट जैसी कंपनी को भी वापस उस मार्क तक वापस पहुँचते-पहुँचते 16 साल लग गए. वो तो माइक्रोसॉफ़्ट थी, वरना कई कंपनियाँ तो ऐसी डूबीं कि ‘थीं’ हो गईं.

माइक्रोसॉफ़्ट कंपनी के शेयर्स के जो दाम 31 दिसंबर, 1999 को थे, ‘डॉट कॉम बबल’ के फूटने से पहले, वो दोबारा अक्टूबर, 2016 आने पर देखे गए. मतबल कि अगर आपने 31 दिसंबर, 1999 को माइक्रोसॉफ़्ट के शेयर्स में इन्वेस्ट किया होता तो अपनी मूल में आने के आपको 16 साल इंतज़ार करना पड़ता. (स्क्रीनग्रैब: गूगल फ़ाइनेंस)

माइक्रोसॉफ़्ट कंपनी के शेयर्स के जो दाम 31 दिसंबर, 1999 को थे, ‘डॉट कॉम बबल’ के फूटने से पहले, वो दोबारा अक्टूबर, 2016 आने पर देखे गए. मतबल कि अगर आपने 31 दिसंबर, 1999 को माइक्रोसॉफ़्ट के शेयर्स में इन्वेस्ट किया होता तो अपनी मूल में आने के आपको 16 साल इंतज़ार करना पड़ता. (स्क्रीनग्रैब: गूगल फ़ाइनेंस)तो ऐसे ही किसी बबल के फूटने का फ़ियर, म्यूचुअल फंड कंपनियों की ग्रीड पर हावी हो जा रहा है.

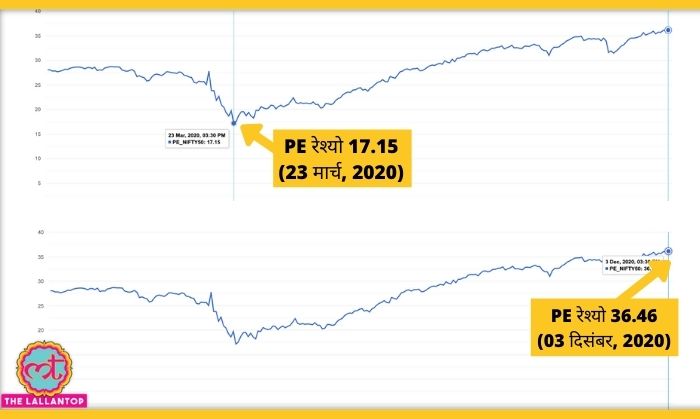

#2. PE रेश्यो:PE रेश्यो मतलब प्राइस टू अर्निंग रेश्यो. इसे ऐसे समझिए, अगर किसी कंपनी की क़ीमत 500 रूपये है और उसने इस साल 50 रूपये की कमाई की है, तो उसका PE रेश्यो हुआ 500/50 = 10. मतलब उस कंपनी से एक रुपया कमाने के लिए आपको 10 रूपये इन्वेस्ट करने पड़ेंगे. अब बाई दी वे अगले साल उसी कंपनी की क़ीमत तो वही 500 रुपया रहती है लेकिन अबकी वो 100 रूपये की कमाई करके देती है तो इस साल उसका PE रेश्यो हो गया 500/100 = 5. मतलब अबकी इस कंपनी में आपको 1 रुपया कमाने के लिए सिर्फ़ 5 रुपया इन्वेस्ट करना पड़ा. अब तीसरे साल कंपनी की क़ीमत हो जाती है 1000 रुपया लेकिन वो कमा के वही पहले साल की तरह सिर्फ़ 50 रूपये देती है तो इस साल उसका PE रेश्यो हो गया 1000/50 = 20. यानी अब इस कंपनी में आपको हर एक रुपया कमाने के लिए 20 रूपये देने पड़ेंगे.

यानी PE रेश्यो कम से कम रहे, इसके लिए या तो कंपनी की क़ीमत कम होती चली जाए या फिर कंपनी अपनी अर्निंग बढ़ाती चली जाए. इसका उल्टा होगा तो PE रेश्यो बढ़ता चला जाएगा.

अब PE रेश्यो कैल्क्यूलेट करने के लिए, कंपनी की कमाई तो कंपनी की बैलेन्स शीट से पता लग जाएगी. लेकिन कंपनी की क़ीमत का पता कैसे लगेगा?

किसी कंपनी के लिए ‘लोग कितने रूपये देने को तैयार हैं’, ये कैल्क्यूलेट नहीं किया जा सकता. ये तो पता चलेगा तब, जब कंपनी लोगों के पास जाएगी पूछने. अपनी कंपनी की क़ीमत पता लगाने. और कंपनी जाएगी कहां? शेयर मार्केट. वहीं पर तो उसे पता चलेगा कि लोग मेरे एक शेयर के लिए कितने पैसे देने को तैयार हैं? और जितने पैसे लोग एक शेयर के लिए देने को तैयार हैं उसे अगर कुल शेयर्स से गुणा कर दो तो वो हो गई कंपनी की मार्केट द्वारा लगाई गई वैल्यू. या मार्केट कैप्टलाईज़ेशन (शॉर्ट में मार्केट कैप). और यही तो वो अमाउंट होता है जो हमारे PE रेश्यो वाले समीकरण को पूरा करता है.

किसी कंपनी का PE रेश्यो = कंपनी का मार्केट कैप/कंपनी की कुल कमाई.

.webp?width=60)

.webp)

.webp)

.webp)